こんにちは、レモンです!

いつも読んで頂きありがとうございます。私の投資指針は「より短い期間で大きな資産を築く」ですが、今回はそれを目指す上でどのようにリスクを取る方法があるのかを解説していきます。

当然ですが私と同じ指針の方には、本記事も、そして日頃のTweetも楽しんで頂ける内容かと思います。Twitterのフォローがまだの方は是非そちらもお願いします!

11月から2ヶ月で資産が倍になったことは以前の記事でお話した通りです。そこでどのような戦略のもと、どのようなリスクを取ってきたかもご説明しました。

さて、ここで間違えて欲しくないのは「リスクを取れ」と言ってるのでは決してないということです。リスクの取り方を因数分解しながら整理していくことで改めて投資の鉄則が見えてきます。

そこから敢えてリスクオンに傾けるならこういう手があります、という紹介記事になっています。

基本的なことも踏まえてお話していきますのでビギナーさんには十分有益であると同時に、その他の方にも考え方を整理する良い機会になると思います。

リスクの取り方を心得ていれば、その逆のアプローチでポートフォリオ(PF)をよりディフェンシブにできることも忘れてはいけません。数年後、金融相場/業績相場が終わろうとするとき、この考え方が必ず役に立つはずです。それでは始めていきます、宜しくお願いします!

大まかな流れは、①自分の立ち位置を知る、②自分だけのキャッシュマシーンを作る、③マシーンの操縦方法、こんな感じです。本記事を書くにあたる背景紹介や例え話をしてから本題に入っていきますが、短く要点だけを知りたい方は飛ばして頂いて結構です。

本記事を書くにあたって

1月末に「リスクの取り方」に関するやり取りが株クラでありました。リスクを取るか、取らないかだけが議論され、どのような方法があるのか、そこを解説する人が少ないといった内容でした。

非常に納得いくTweetで、株クラの中でも比較的リスクテイカーである私が(笑)、なにかお話できればと思った次第です。

そもそも

リスクをとる事を覚えて行動する前に『【リスクのとり方】を覚えてから行動する』のが良いと思っているんだけど

しかし、これ(リスクのとり方)をツイートするツイッタラーさんが少ないのが以前から気になっているんだよなぁ

→つらつらと続

— フロ@/🇺🇸米株投資✖チャートのおっさん (@rinkenfuro) January 25, 2021

リスクオンとオフだけで語るのに無理があるのは、まず資産や経験値がみなさんの間で異なるからです。人それぞれ年齢や収入など、メンタルだけでは語れないリスク許容度に差があることも前提となります。

超ビギナーさんから質問を頂いた際に、どこか大切なことをすっ飛ばしている印象を抱いてしまうのは、そういった点を軽んじているように思うからかもしれません。

私に関しても、全力でリスクテイクへ振っている点もあれば、そうでない点もあります。基本的なことからで退屈に思われる方がいるかもしれませんが、これを機に根本から整理して解説しておく必要があると感じましたのでご容赦ください。

私のTweetを参考にしている方は、「ここは真似ても良いけど、ここは真似てはいけない」とはっきり線引きすることをオススメします。その上で、引き続きワイワイ楽しくやっていきましょう!

ヨット部での経験を経て

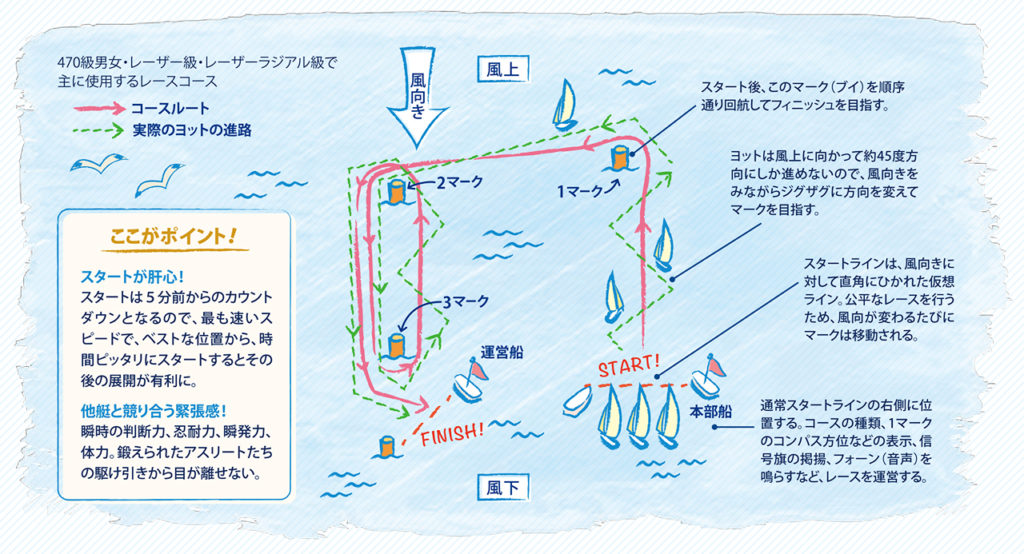

もともとは球技をしていましたが、大学時代の6年間、私はヨット部に在籍し470級という艇種に乗っていました。その経験が投資をしている今も思い出されます。

ヨット(セーリング)競技は、まず自分およびペアの身体的特徴/プレイスタイル、天候などから、自分のマシーンを適正にチューニングします。そしてそのチューニングの合ったマシーンで、様々なタクティクスを駆使しながらレースでの勝利を目指します。

大まかに言えば、スタートとゴール、およびいくつかの必須ポイントだけが決まっており、あとはどこを走っても良いルール。その着順を競います。

レース当日の天候は様々で風の強弱やその振れ、波の高さ、潮の流れなどを注視します。そもそも海なら塩水・湖なら淡水(浮力が異なる)など奥深い要素も満載で、私の知的好奇心が大いに刺激されたことを覚えています。最後の大会では優勝でき、今でもその晴れやかな記憶が心地良いです。

話がそれましたが、マシーンやそのチューニングに関して言えば、まず自動車と同じようにヨットにも国産と外国産がありますし、セール(帆)の型も認められたいくつかからチョイスが可能です。

ヨットにはたくさんのシート(ロープ)がついており、そのひとつずつに意味があります。

(専門的な話にはなりますが、風が強くなってこればセールを浅く(バング・カニンガムを調整)し、マストのテンションを下げ、センターボードを徐々に上げていくと。)

なにが言いたいかというと、様々な状況に対し「複数のパラメーターをいじって、ひとつのマシーンを最適な状態にもっていく」、そんなことを学びました。

レース中に「どうやってセールを浅くすれば良いの?」とか、「マストのテンションをどれくらい下げたら良いの?」とか言ってては、そりゃあなた勝てませんよ、となるわけです。

マシーン頼りでは勝てませんから、もちろん乗り手の腕も重要です。

先ほども言ったようにコース取りは人それぞれゆえに、そのセンスが試されます。スタート位置も特定のライン上であればどこからでも可なので、「今日は右の海面の方が(風が)良さそうだな」と思えば、すぐ右側へ行けるようにスタート位置から右側を陣取るわけです。

1レース目の成績が良ければそれを2レース目にも活かしますし、悪ければ1レース目にどこを走った艇が上位だったのかを分析し2レース目に活かします。「昨日は昼から風が西に振れていったな」と分析できていれば、それをレース2日目に活かせるわけです。

こんなことを6年間やっていたので、今でもこの思考サイクルが染みついてしまっていて、それが投資戦略にも通じていると思います。

マシーンも大事、乗り手も大事、タクティクス・レース毎のフィードバックも大事、と。人はみなそれぞれの成功体験がありますから、あくまで「私にとってのこうすれば勝てる」ですが。

以上、小話でした。

【本題】自分の立ち位置を知る

資産形成も考え方によっては壮大なRPGゲームです。まずはキャラクターを選択しましょう。

例えば、私は独身・Around 30で、まずこれだけでも投資指針が人それぞれざっくり変わってきます。直近に思い当たる大きなキャッシュ必要案件もありませんから、現在は大半の資産(80−90%)を株式に投入しています。

養う家族がいるかや、安定した労働収入があるか、またその額など、たくさんの因子から複合的に指針が決まることをビギナーさんは今一度確認して下さい。そもそもみなさんが老後資金としてiDeco/NISAを積み立てているかも私にはわかりませんし…

現在は投資ブーム(個別株ブーム?)で仕方ないとは思いますが、如何せん このような背景を完全に無視した推奨や質問が多すぎます。そういった意味で買い銘柄は人によって変わりますし、適切なところで売れないのにインフルエンサーへコバンザメした短期銘柄へのチャレンジは自殺行為です。

乗り手の腕も自覚しましょう。「自分の技術では危険!」と思われる風域では、レースを棄権すべきです。

大切なことなのでもう一度言いますが、「人それぞれ年齢や収入など、メンタルだけでは語れないリスク許容度の差がある」ということです。「全財産を失っても良い」という方であれば投資手法は無限大ですが、みなさん守るべきものもあるでしょうから。

自分の防衛ラインを把握してくださいね、それは自分にしかわからないですから!そこがリスク許容の基盤です。銘柄別にリスクを取っていく話はそこからです。

【本題】自分だけのキャッシュマシーンを作る

リスクを取っているか否か、最も注目すべきは現金比率も含めたその人のPFです。自動車でもヨットでもそうですが、自分のマシーンがどのような仕様になっているか、ということです。

風が強いのに、艇が微風セッティングのままじゃ勝てないですよね。

先ほど紹介した「複数のパラメーターをいじって、ひとつのマシーンを最適な状態にもっていく」を、株式投資に当てはめて見ていきましょう。

単純に投機銘柄に入るだけがリスクオンというわけではありません。いくつものスイッチやツマミをいじって、自分だけのキャッシュマシーン(PF)をカスタマイズしてみてください。

より繊細な管理をして欲しいと思っています。反対に、リスクオフの際にはボリュームを下げるように、以下に示す観点でツマミを反時計回しに戻して下さいね。

①個別株−ETF:

倒産やバッドニュースなどの個別リスクにさらされるかどうかは、個別株とETFで大きく異なる点です。その分、平均をとっていくようなETFの動きと比べて、個別株には爆発的な値動きが存在するのも事実です。

リスクオンに傾けるならPFの個別株比率を高めてみる手があります。私は現在個別株オンリーのPFとなっています。古いTweetですが、参考にしてみてください。クリーンエネETFとPLUGのパフォーマンスを例に挙げています。

【🍋クリーンエネETF vs PLUG】

→クラウド特化ETF$CLOU にも引けを取らない好調さ。

例えば、楽天で購入可能なのは$ICLN $PBD で、$PLUG はこれらETFで割合No.1銘柄

🍋PLUG単体との比較を以下に添付

→ETF or 個別株 は、一長一短

目的や資産額に合わせてチョイス!#打倒QQQシリーズ pic.twitter.com/HpRWNf5nhe— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) August 22, 2020

②銘柄数少−多:

いくつかの銘柄に分散を効かせてPFを組んでいくのは投資の鉄則です。では分散効果に着目した場合、どれくらいの銘柄数が適正なのでしょうか?

これは統計学的に明らかになっていて、10銘柄ほどまでは著明にリスク分散効果が高まっていくのだとか。

一方、30を超えてくると、リスク軽減効果が頭打ちになってくるようです。というか、「ETF買えよ!」ってなりますよね。

ですから、一般的には大体10銘柄くらいが保有目安になるのでは?資産を大きく増やすには、数銘柄に絞った集中投資がハイリスク・ハイリターンですが、それには確かな銘柄選定眼が必要です。

僕はちょっと多いんです💦

15-20くらい持っています🤔— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) January 24, 2021

③セクター集中−分散:

同業種のみに突っ込むのはリスクがあり、日によってパフォーマンスが大きく変動します。ただし、例えばバイデン大統領の任期に注目した場合にクリーンエネルギー/EVセクターが注目されるのは自明で、むしろ持たざるリスクなんかも発生するかもしれません。

教科書的な話をすれば、セクター分散を心がけて、ディフェンシブ銘柄と呼ばれるような生活必需品やインフラ銘柄にも投資すべきでしょうが、リスクオンに傾けるなら強気セクターの保有割合を上げてみるのも手です。私はブルーウェーブ前に、大きくセクター集中を意識した経緯があります。

個別株PFの銘柄数だけで言えば、

▶️①+② で 現在65%を占めています。それ以外は、

サイバーセキュ、大麻、鉄鉱石

中国不動産、ストリーミングTV

E-Sports、天然ガス分散も大事、メリハリも大事🌊🏄♀️ https://t.co/iQS6JaPeOS

— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) January 9, 2021

④小型株−大型株:

成長株に関して言えば、利益も上がっていないのに期待先行で株価が乱高下する黎明期、増収増益が続き投資家の興奮も株価もピークに達する急成長期、最高益更新は続くものの増益率が鈍化する成熟期という、3つのステップをたどる傾向があります。

簡単に言えば、あなたはどこを食べたいですか?って話です。

「時価総額=株価×発行済株式数」で表され、しっかりと銘柄選定さえできれば、小型株の方が上昇幅が残されていると言えます。その代わり利益も出ていないのに過度の期待がかかれば、現実売りは避けられず大きな下落を招きかねないことには注意が必要です。

PFの平均時価総額がどのくらいであるのかは、意識しておく必要があります。リスクオフの際に小型株がより大きく下げるのは言うまでもないので、注意。

時価総額が大事なのは前から言ってる。

自身の方針と合わせて再確認を! https://t.co/2kxPbzGxmA— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) January 21, 2021

⑤テクニカル−ファンダメンタル:

言い換えれば、短期−長期になると思います。これは手法の問題なのでどちらがリスクとは一様に言えない気がします。

ただファンダだけに気を取られると、このようななんでもかんでも上がる相場においてはやはり、少し取りこぼすリスク(持たざるリスク)があるようにも思います。

ひとたびモメンタムを得た銘柄は、ファンダ派からは到底説明がつかないほどのパフォーマンスを叩き出すからです。(究極的には、それもファンダを織り込んだ結果なのかもしれないが)

ただ、短期銘柄ってのは総じて保有している期間にストレスを感じるものです。そういった銘柄には触れず、長期でじっくりしかやらないといった意見も十分理解できます。短期の売り買いに慣れているかにもよります。

今はさておき、この金融相場が終わりPFのリスクを落としたい場合には、ひと握りのファンダ激強銘柄を長期で握っておくのがほぼ最適解でしょう。チャートを見るか見ないかは人それぞれですが、言葉に重みがありましたので、我らがスタ氏のTweetも掲載させて頂きます。

チャートを見ないという意見もあるけれど…

それは自分の頭でしっかりしたストーリーや仮説を導き出せ、かつ短期の下落にも耐性ある方なら🙆♂️

自分はがっつり入れる時は必ずチャートを見て上がると確信した時にしか買わない。

そしてたっぷりと含み益で固めてからガチホする💪

— 🦄$tallion🌚 (@investallion) February 5, 2021

【本題】マシーンの操縦方法

上記のような項目を加味した自分だけのマシーン設計図が完成すれば、あとは実際の売買に行動を移しましょう。

少し長くなってきましたので、操縦方法と言っても、あと2つほど買い方に関する対比項目を提示して〆させて頂きます。

①大金一撃−ドルコスト平均法:

ドルコスト平均は長い目でみて利益が出るように設計されている方法で誰にでも最適な答えではありません。ただし、日々の値動きに張り付くことのできない方や短期の値動きを気にしたくない方には長期的にリスクを抑える良い方法だと思います。

その両極にいるのが大金一撃必殺法でかなり良いタイミングで入れる自信がないとできない荒技です。

私は当時そこから少しリスクを抑えた新規購入¥80万+¥20万買い増し(×2or3)で最近はプレイしていました。リスクを抑えすぎると、安値での平均取得単価構築が難しくなりますし、リスクを取り過ぎるとそこから下落したときが地獄です。損切りできないとさらに地獄をみる可能性があります。

【🍋個別株の買い方講座】

実地では「タイミング×額」が重要!

今回は、額について。僕は購入銘柄を決めたら、

¥80万での新規in がスタンダードその後、動きを見ながら

¥20万の買い増しを何度か撃っていく過去のtweetを見れば、

大抵そうなっているはず👀(👇以下、理由+解説!)

— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) January 10, 2021

②順張り/逆張り−スイング:

どのタイミングで買うかは非常に迷うところです。順張りだとジャンピングキャッチしないだろうか、逆張りだと落ちるナイフではないだろうかと、どう頑張っても不安は拭いきれないものです。

いつかは勇気を出してエイッ!と買うしかないんですけどね。

底を打った後や、それなりに期待できるであろう強気相場ではスイングが有効と思っています。トレンドラインに対しては順張り、株価に対しては逆張りで入っていくといった手法です。

「それはスイングじゃない!」と突っ込まれた時のために言い換えておくと、人気モメンタム銘柄の調整時に、「さすがに売られすぎ」を感じながら、その反発を期待して私は入っていっています。(全てがそうではないけど。)

しっかり引きつけてから入れば、そこから更に下がっても大抵は−10%ほどで反発していきます。指標とする基準等が定まればまた改めて発信させて頂きます。

新規で入る回数が多い分、インタイミングからヘッジが始まっています。「流石に売られすぎ🤣」の感覚を大切に入っていきますが、よほど $NKLA のようなセクハラ報道等が出ない限り、そこから下がったとしても-10%程度で済んでいます。

— Dr.レモン🍋@医師×Lithium (@Dr_lemonnn) February 6, 2021

Take Home Message

さて、ボリューミーな内容になってしまいましたが、いかがだったでしょうか。

そもそもリスク許容を規定する因子すら人それぞれで、年齢や家族構成、世帯収入、トレードの腕などを加味した根本的な指針を今一度確認する必要性をお伝えしました

(つまり一様ではないので、SNSではそこを補正した情報収集を。)

そして、リスクの取り方には様々なパラメーターがあり、リスクオン・オフの際にはそれらを駆使した、より繊細な調整をして頂きたいこともお話してみました。

参考になれば幸いです。感想等あればTwitterの方で宜しくお願いします。

いいね/RTも歓迎です。ありがとうございました!

コメント

[…] 【リスクコントロール講座】複数のパラメーターでより繊細な管理を。haru… […]

[…] 【リスクコントロール講座】複数のパラメーターでより繊細な管理を。haru… […]

[…] 【リスクコントロール講座】複数のパラメーターでより繊細な管理を。haru… ストラテジー シェアする Twitter Facebook はてブ Pocket LINE コピー harubloggをフォローする harublogg Dr.レモンの米国株投資 […]

[…] 【リスクコントロール講座】複数のパラメーターでより繊細な管理を。haru… […]