皆さんお久しぶりです。レモンです。

およそ半年ぶりのブログ投稿になります。

この半年間で、自身の挙式やハネムーンがありました。そして先日、本業の専門医試験も無事終えることができました。ようやく落ち着きましたので、自身の勉強も含めて新記事に取り組みます。

普段はTwitterで、主にEV関連投資にフォーカスして情報発信をしています。

興味のある方は、是非Twitterのフォローやコメントをお願いします!

さて、始めに確認しておきたいのは、これは皆さんにEV関連投資を推奨するような記事ではないということです。

私はこれまで『世界的なEV化』について投資的観点を交えながらブログ3記事で紹介してきましたが、あくまで『そのワクワク感やEV化のスピード感を共有できれば嬉しい』というのが、執筆理由の根幹になります。

実際に、テスラを始めとしたEV銘柄やその上流に位置するリチウム銘柄は株クラでも人気なようで、その情報収集に役立つような記事になれば、書いた甲斐が更にあるのかなと思います。

今回は、その界隈知識のアップデート版ということで、いくつかの視点を提示します。以前の記事からフォローいただいている方は、これを機にリチウムだけでなく、是非さまざまな鉱物資源にまで視野を広げてみてください。

そしてこれらのジャンルへ新たに投資をしてみたいという方は、過去記事や今回提示する情報をもとに、各々で戦略を組み立てていただくのが良いかと思います。質問があればTwitterで気軽にしてくださいね。

過去の3記事は読んでいただけているものとして進めていきますので、知識が足りず内容が難しいと感じる方は、そちらから復習していただければ幸いです。

それでは始めていきます。よろしくお願いします!

Hello 2023

EVメタル界隈において、2022年はどのような年だったでしょうか?

世界のEV販売台数は引き続き著しく増加し、初めて自動車販売全体の10%に達しました。

私が注目してきたリチウムについては、需要増加と供給逼迫により中国スポット価格が11月に57万元/tへと迫り、史上最高値を更新したことが話題になりました。

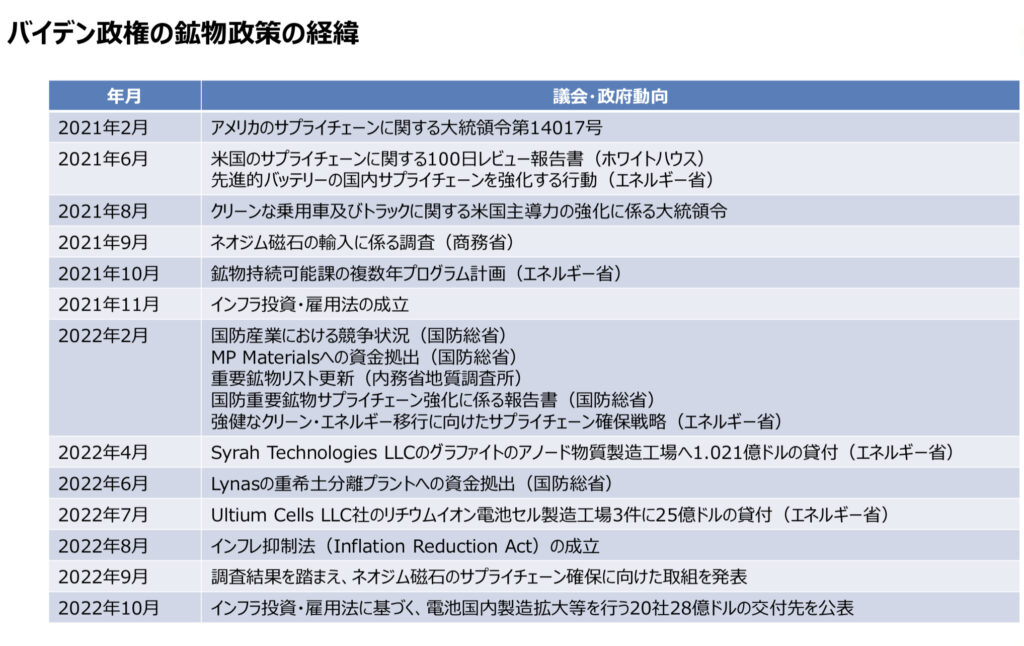

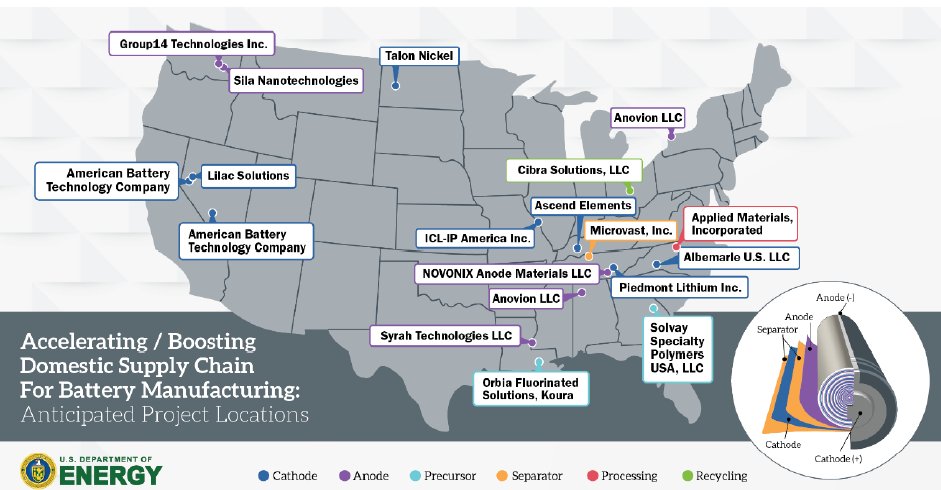

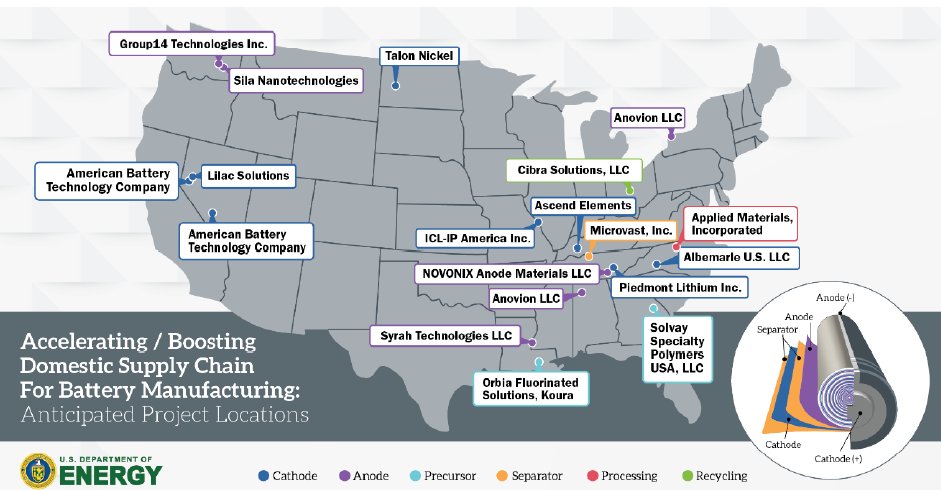

アメリカに限って言及するならば、2022年8月に成立したインフレ低減法や2022年10月に発表された関係20社への28億ドル補助金など、Lithium Ion Battery(LIB)〜EVの国内サプライチェーン構築にアメリカ政府がかなり本腰を入れ始めた年と言えるでしょう。

一方、米国市場のパフォーマンスは、近年稀に見る厳しい状況で、S&P500は大幅下落を記録した1年となりました。

つまり、引き続き好調である世界的なEV化や、留まることを知らないリチウム価格、攻めるバイデン政権。『そんなポジティブニュースは山ほど耳に入ってくるくせに、EV関連投資では全く儲からなかった』そんな方も多くいたのではないでしょうか。

ただ、私の印象ですとやはりハイテク・ハイパーグロース株と呼ばれるような銘柄に比べて、リチウム株の下げは限定的であったように思います。

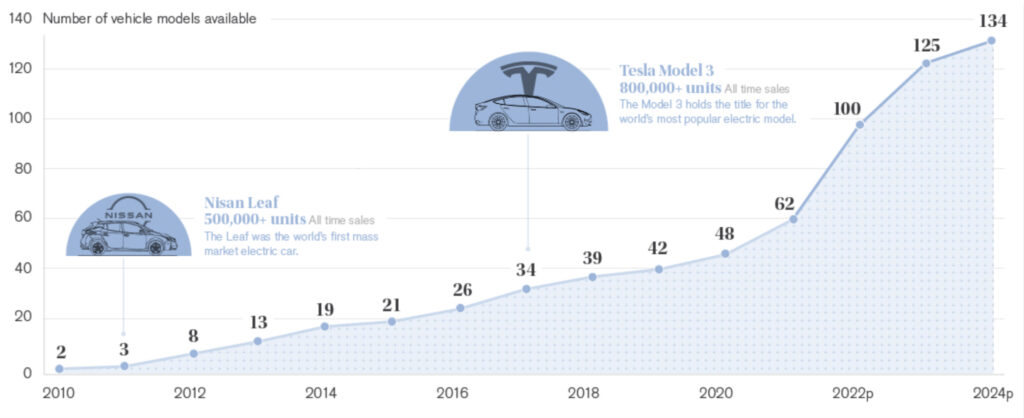

もう少し具体例を挙げて2022年のEVメタル界隈を振り返ってみますと、例えばEV車種は順調に増えてきているようですね。

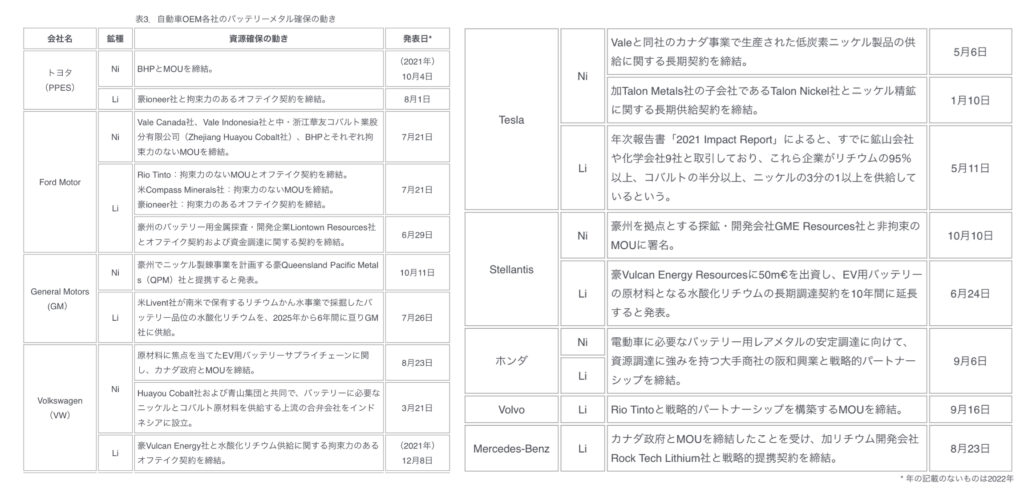

また、下表が示すように、EVメーカーのバッテリーメタル確保に向けた動きが、より活発になってきていますし、

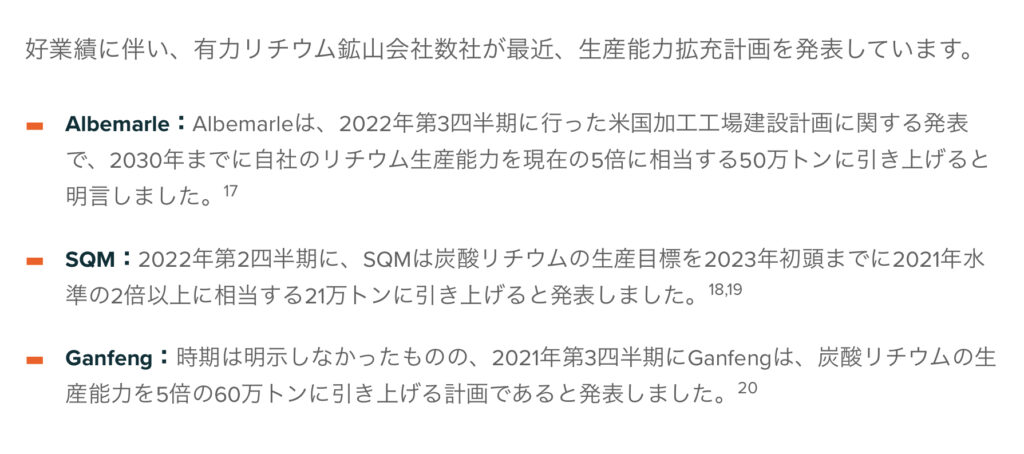

対するリチウム生産会社も需要増に向けた生産能力拡充を、相次いで発表しています。

Sigma Lithium Corporation(SGML)も素晴らしいですね。2023年は27万t/年の生産予定であるところ、翌2024年には76万t/年と約3倍の生産量を見込む拡張スタディを発表しています。

これらの需給バランスがリチウム価格を決定するわけですが、多くのアナリストが2023年には和らぐことを予想しています。例えば、既存鉱山の増産に加えて新規鉱山の開発が進んでいることによる供給増や、中国でのEV補助金が打ち切られることよる需要減などが、その理由として挙げられていました。

ただそれには懐疑的で、2023年も引き続き需給はタイトとする意見もあります。ベンチマーク・ミネラル・インテリジェンス社などはその代表です。今年は新規開発や拡張などの進捗具合に気を配りながら、需給バランスを把握することが求められそうです。

ここで触れておきたいのが、上記Tweetで言及している低品位高コストの中国産リチウムについてです。

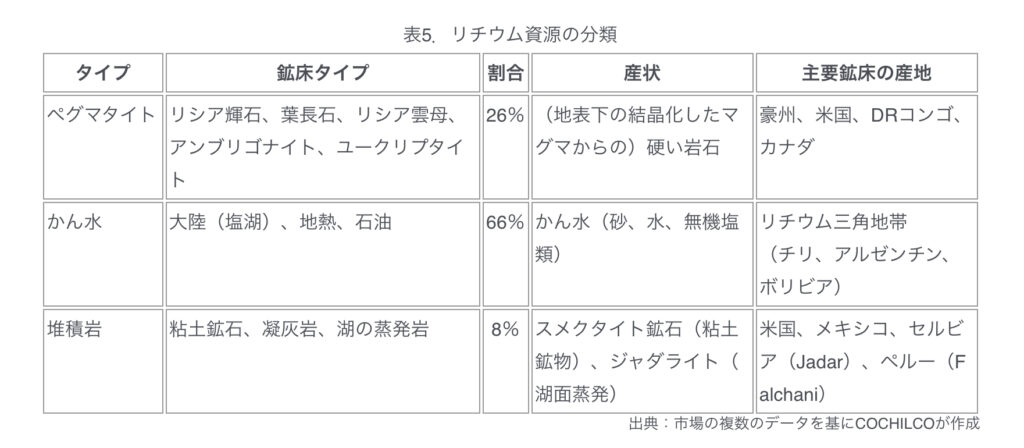

リシア雲母(レピドライト)と呼ばれる鉱石は、通常のリシア輝石と呼ばれる鉱石よりも質が悪く、同じ量のリチウムを生産するのに多くの鉱石と高いコストを要します。

1tのリチウムを生産するのに必要な鉱石量は、オーストラリア産の鉱石(リシア輝石)であれば7-8tであるのに対して、中国産のレピドライトだと12-14tを必要とします。そんなに効率が悪いのに、なぜレピドライトからのリチウム生産が話題にのぼるのか?

それは、儲かるからです。言い換えれば、『現在リチウム価格が高いからこそ、PAYできるプロジェクトだから』ということです。

今までは高コストで割に合わなかった低品位の鉱床からでも、高騰したリチウム価格が維持された場合、生産にさえ漕ぎつければ利益が出るという単純な話です。

ただ、ここで注意しておきたいのは、リチウム価格が下落すればそういったプロジェクトはPAYできなくなり中止を余儀なくされるということ。そしてそういったプロジェクトが立ち行かなくなった場合、当たり前ですが供給量は減り、予想されていた需給バランスは崩れるということ。

こういったカラクリにまで理解が進むと、とても楽しいですよね。

またEV関連投資界隈では、ついついリチウムやニッケルなどの正極材に話題が向きがちですが、負極材のグラファイトにまでその確保・投資の手が着々と伸びていたのは2022年の密かな注目点だったかもしれません。グラファイトについては、記事の後半でまとめられたらと思います。

さて、これらを踏まえて2023年はどのような年になるでしょうか?どういったところから投資のヒントを見出すことができるでしょうか?

ここでは3つの視点を挙げさせていただきます。①国策(アメリカ)、②テスラ、③中国リオープン です。

①国策(アメリカ)

まず国策ですが、この『世界的なEV化』構想が何かしらの要因で崩れない以上、政府はこれを推進するような法律や補助金案を今後も打ちだしてくるはずです。国策に逆らわず、まずはこれらの中から投資の手がかりを探していくのが手っ取り早い気がします。

2022年はどのような企業が、アメリカ政府から評価されたのでしょうか?

例えば、アメリカエネルギー省(DOE)が管轄するATVMローンという融資プログラムがあり、2022年4月にオーストラリアの鉱物探査会社Syrah Resources社(SYR)への1.021億ドル融資を発表しています。

SYRは中国国外では唯一のグラファイト系アノード活物質(AAM)を生産する垂直統合型施設を、ルイジアナ州で拡張中です。既にテスラとオフテイク契約済み。フォードとSK OnのJV企業BlueOvalSKやLG化学とも契約を締結しています。

またATVMの一環として、2022年7月にはGMとLGの合弁会社Ultium Cells LLC社へ25億ドルの融資を発表しました。

他にも、前述2022年10月に発表された28億ドル補助金の対象企業(下図)を見てみましょう。

驚くことに、ここにもSYRが含まれていますね。

また過去記事でも紹介したDLE技術のLilacや、マイクロソフトが出資しているシリコン負極材のGroup14などが名を連ねます。こういった『露出度が確実に増えてきている企業』を見逃さず、しっかりフォローを続けていくことが、有望な投資先を発見する第一歩となります。

ちなみに、これらの企業は未上場であったり、アメリカ市場に上場していないものも多数ありますが、NOVONIX(NVX)についてはNASDAQに上場しており、マネックス証券で取り扱いがあります。ご興味のある方は、調べてみてください。

2023年に入ってからは何か新規補助金や政策等の発表はあったでしょうか?

DOEからネバダでリチウム開発を目指すIoneerへの融資が、1月13日付けで報道されていました。IoneerはLithium Americas(LAC)と同じく粘土鉱床からのリチウム精製を目指しており、まだ必要な許可が出揃ってはいませんが、既にフォードやトヨタとの引き取り契約を済ませています。

②テスラ

引き続き2022年も、EVの世界販売・アメリカ販売台数ともにテスラが首位を守りました。そんなテスラの最新動向のチェックは、EVメタル界隈で投資を行う上で必須と言えます。

最新動向と言えば、1月25日にギガ•ネバダへ36億ドルの新規投資を発表したことが、記憶に新しいですね。

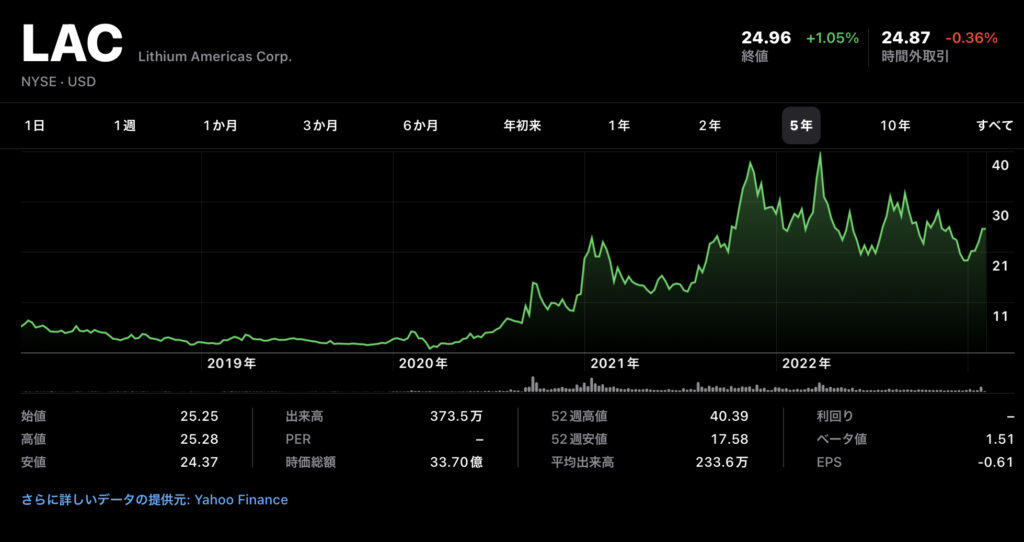

現在ネバダ州では、アメリカ最大のリチウム鉱床Thacker Passを有するLAC含め、Ioneer、Cypressの3社がリチウム生産に向けて邁進中です。

つまり、政府がLIB国内サプライチェーンの構築に本気であることは先ほどお伝えしましたが、インフレ低減法が効いてか、バッテリーメーカー・EVメーカー各社も、その構築にかなり力を入れています。

そして、ネバダがその中心地となる日もそう遠くは無い。このことをテスラの最新動向から、再確認できたかなと思います。

もうひとつのトピックスは、1月12日に発表された最大20%までの値下げニュースでしょう。テスラが販売する4モデル全ての値下げを発表しています。

これによりやや割高であった一部車種は、GMやフォードの既存EVと同等の価格となりテスラの価格競争力が高まりました。その割引価格を調べるためのオンラインアクセスを促す効果もあったとされ、話題となりました。

ただ、これに対抗するように1月30日にはフォードも、マスタングMach-Eの増産と最大8%の値下げを発表。熾烈な覇権争いが進み、かつサプライヤーには大きな苦痛である一方、消費者には嬉しいサプライズで、これによるEVシェア拡大が期待されます。他社の値下げニュースが続くかに注目していきます。

③中国リオープン

最後に、これはEVメタルに限ったことではありませんが、巨大国家のリオープンにはあらゆる需要が伴います。例えば、半導体にしろ、銅にしろ、需要が戻れば今まで不調であった関連株価に回復の兆しが見えてくるでしょう。

中国は世界の銅の半分以上を購入しており、最大の消費国です。

需要回復に伴うBHP、Rio Tinto(RIO)、Freeport-McMoRan(FCX)などの動向を注視します。

また、2022年に最高値を更新したリチウム価格については、このリオープン・需要増を受けて再度高値を更新してくれることを期待します。リチウム価格が好調であれば、自ずと関連銘柄の株価にも好影響を及ぼすはずです。

私のLAC投資戦略

実は、このタイミングでブログを更新しようと思ったのには、もうひとつの理由があります。私が大きな資金を入れているLACのカタリストが近づいていたからです。

ずばり、ネバダ州Thacker Passプロジェクトにおける地元住民との裁判終結が直近1ヶ月前後にまで迫っており、判定がどちらに転ぶかわからない以上、ここで情報や投資戦略を整理・公表すべきだと感じていました。

当初の計画では、万が一の敗訴に向けて逆指値を$21−22付近で設定しておくプランでした。敗訴となれば明らかにLACは減速し、この先数年のホールドより他へ投資したほうがベターと感じていたからです。

ただ、この終審を待たずしてThacker Passのパートナーが発表されたのは完全なサプライズでした。改めてLACとGMの戦略的パートナー契約およびThacker Passに対する6億5000万ドルの新規投資を喜びたいと思います。

もちろん裁判が終結するまで気は抜けませんが、このタイミングで報道されたということは、何かしらの意味があるのでしょう。1月5日から数ヶ月以内で判決を出すとのことだったので、残り1ヶ月程(長くても2ヶ月位内)でポジティブな終審となるではずです。

そうなれば既に申請済みであった政府からのローンもおりて、カタリストの歯車が回り始めると考えます。

希望的観測通りに進めば、アルゼンチンでのリチウム生産がQ1に始まり、その後2023年内にアメリカとアルゼンチンでの事業分離を行うと宣言しているLACですが、2026年末(実質2027年)〜Thacker Passの生産が始まるとした場合、それまでに生じ得るカタリストをまたどこかで整理しておくべきだと考えています。

つまり事業分離後からThacker Pass生産開始まで、3年間あると考えた場合、『今保有しているLAC株数をどれだけ残してホールドし続けるか』というのは、私にとって大きな問題です。

ましてや粘土鉱床という商業化が確約されていない状況下で、盲目的に『Thacker Pass生産開始まで全株ホールド』を決め込むのは、浅はかだと感じています。

よって、その3年間で予想されるカタリスト次第ですが、どこかでLACを一部利確して(もしくは入金力を高めて)、その資金をその他有望な銘柄へシフトしていくのが現実的かもしれません。次の銘柄選定とINタイミングの見極めは、腕が試されるところだと今からワクワクしています。

ただ、注意しておきたいのは、私はLACのようなリチウム新規生産企業(【リチウム投資の裏側-実践編】で紹介した①B企業)だけを投資対象とみなしているわけではないという点です。

例え次の本命投資先をLIBサプライチェーンの中から選ぶとしても、リチウム生産者以外の幅広い銘柄も吟味するつもりです。

何故なら、いずれリチウムに取って代わる技術が普及する可能性もゼロではないからです。個人投資家も、そういった危機感は常に持っていなくてはなりませんね。長期投資であればなおさらです。

現サプライチェーンのボトルネックであり、リチウム価格も高騰する中で、世界の技術者たちが『リチウムを使わずになんとかEVバッテリーを作れないか』と考えるのはごく自然なことです。使ったとしても、『より少ない量で済ませたい』と思うでしょう。

『破壊的な新技術』は味方にできれば強いですが、時に残酷なのは言うまでもありません。

例えば、このような考え方があります。

EV車に関する情報には、いつでも『航続距離』という指標が付き纏っていました。各社が切磋琢磨しながら、いかに航続距離を伸ばすかを議論し、その性能で勝負をする。我々は、これをごく自然な資本主義的競争だとみなしてきたわけですが、そろそろそれも頭打ちが近づいてきたようです。

これに対して近年、『この航続距離の競争自体、EVシフトを促す上で間違っているのではないか』と言う意見が出てきています。

どういうことかと言うと、『普段の街乗りEVでは航続距離をあえて減らし、EVバッテリーを軽く、そして安くし、その代わり充電に要する時間を短くした方が、メリットがはるかに大きいのではないか』という意見です。高価なバッテリーメタルを大量に使う必要もありません。

確かに言われてみれば当たり前ですし、説得力はあります。

他にも、

例え航続距離を伸ばすにしても、『リチウム・ニッケル・コバルトなどからなる正極材ではなく、負極材や電解液側の改革が必要だ』と。そんな意見も。

つまり今後は、現在の『いかにEV正極材メタル生産のボトルネックを解消するか』から、『いかにEVメタルの使用を減らし急速充電を普及させるか』という負極材が議論の中心となる時代へ移っていくのかもしれません。

なにもここ1−2年で急速にそういった変化が進むとは思っていませんが、長期投資先の選定過程では、そういった視点も念頭に置いておくべきだと思いました。

グラファイトについて

最後にグラファイト(黒鉛)についてまとめます。

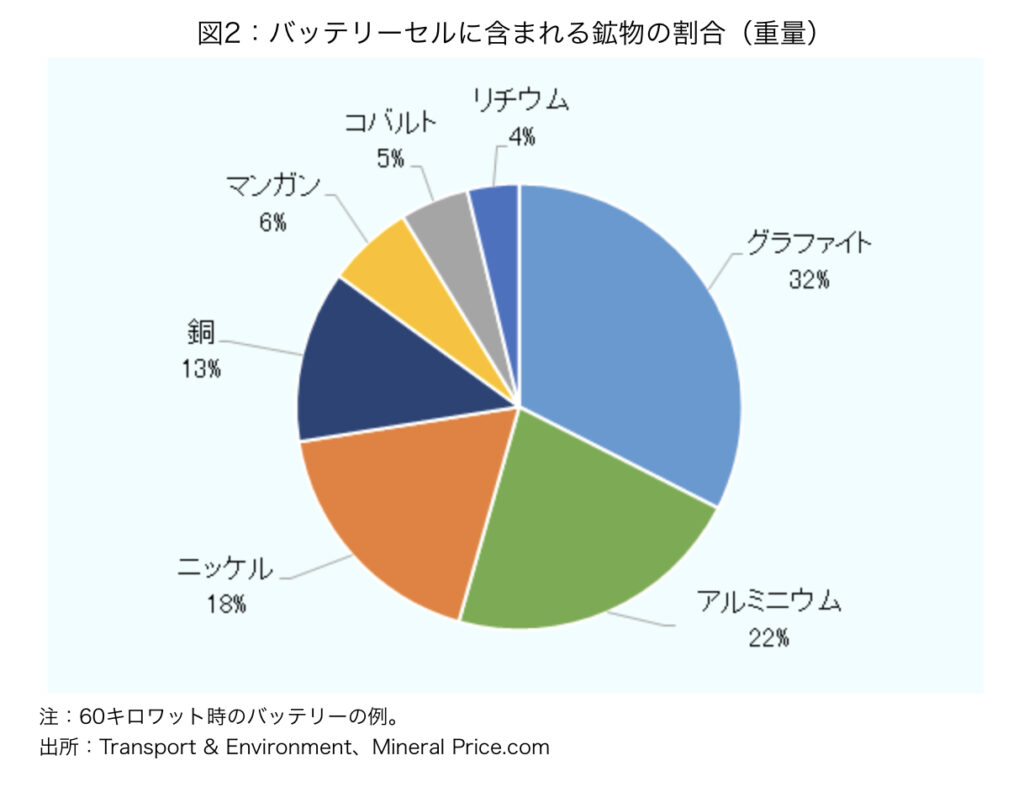

正極材の中で、その価格の大部分を占めるのがリチウムである一方、バッテリーセルにおいて重量ベースで最多を占めるのは負極材のグラファイトになります。

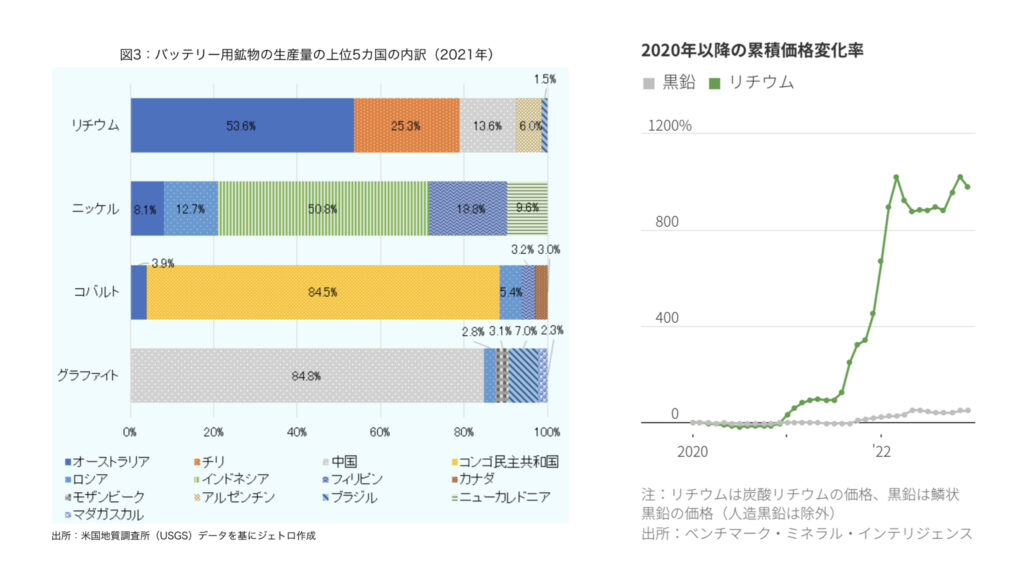

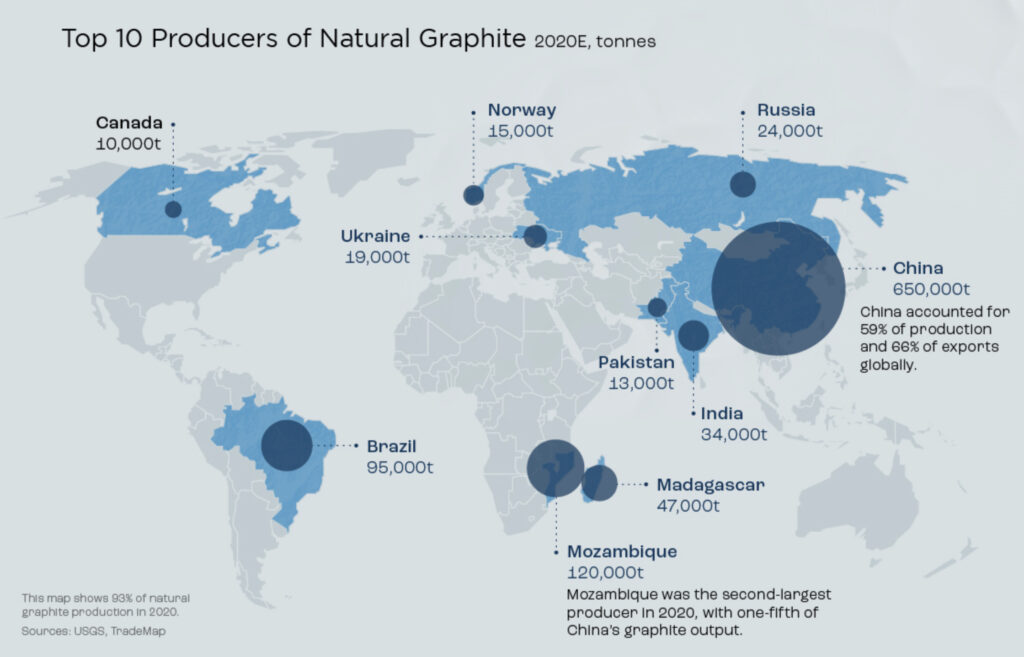

グラファイトは、世界生産の8割以上を中国が占めている一方で、アメリカでは1950年以降生産されていないのが実状です。正極材原料に加えて、アメリカはじめ各国政府が近年グラファイトの確保に乗りだしてきていることは先ほどお話しました。

グラファイトの需要は、他のEVメタルと同様に今後10年間で大幅に増加する見込みですが、今のところその価格に大きな影響は出ていません。チャンスという見方もできますが、リチウムほどの値上がりを期待してはいけないとも思います。

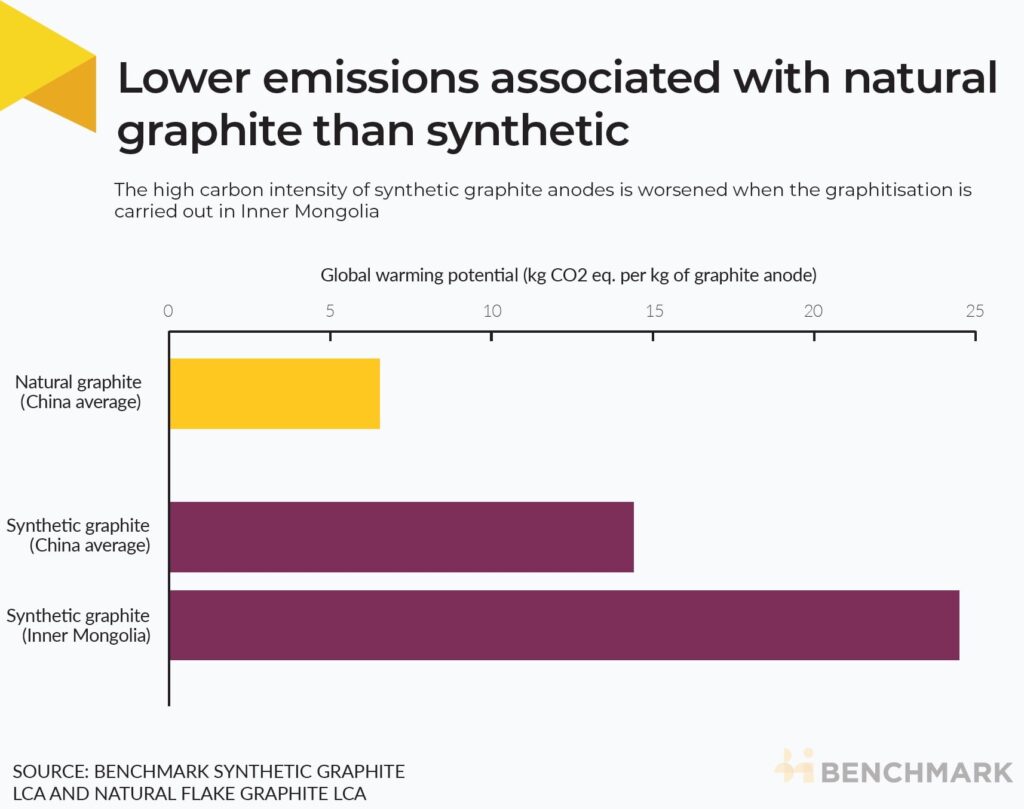

さて、グラファイトは天然資源として採掘される一方で、人工的に作ることも可能ですが、炭素排出量の多い過程を経て作られる人工グラファイトは、徐々に敬遠されつつあります。

エネルギー単位あたりのCO2排出量は『エネルギー集約度(CO2/E)』として表されますが、製造工程における人工グラファイトのCO2排出量は天然グラファイトに比べて4倍に及ぶとも言われています。

それでは各国、特に脱中国を掲げるアメリカが天然グラファイトの確保に乗りだした場合、どういった手段があるのでしょうか?もしくは、天然グラファイト以外で負極材を得るにはどのようなプランがあるでしょうか?

①中国以外で採れる天然グラファイトを確保

②炭素排出量の少ない人工グラファイトの開発

③そもそもグラファイトは使わずシリコンを使用

順に見ていきます。

①中国以外で採れる天然グラファイトの確保

ダントツで中国からの生産量が多いのは否めませんが、その他の地域で皆無なわけではありません。

例えば、

Syrah Resources(SYR)はモザンピークのBalama鉱山で生産されたグラファイトを、アメリカ、ルイジアナ州でバッテリー部材(アノード材)へと加工しています。

Nouveau Monde Graphite(NMG)はカナダ、ケベック州のMatawinie鉱山で生産されたグラファイト精製し、アノード材を生産するプロジェクトを進めています。既にパナソニックエナジー、三井物産が戦略的パートナーシップを締結しています。(※ちなみにNMGもNYSE上場、楽天でもマネックスでも取り扱いあり)

Northern Graphiteもカナダ、オンタリオ州でBissett Creekプロジェクトを進めている他、2021年12月にはカナダ、オンタリオ州のLac des lles鉱山やナミビアのOkanjande鉱山を買収しています。

Graphite oneは、アメリカ、アラスカ州のGraphite Creek鉱山で生産されたグラファイトをワシントン州でアノード材へと加工しています。

②炭素排出量の少ない人工グラファイトの開発

冒頭で紹介した28億ドル補助金の対象企業でもあったNOVONIX(NVX)やAnovionは、炭素排出量の少ない人工グラファイトを製造しています。

③グラファイトは使わずシリコンを使用

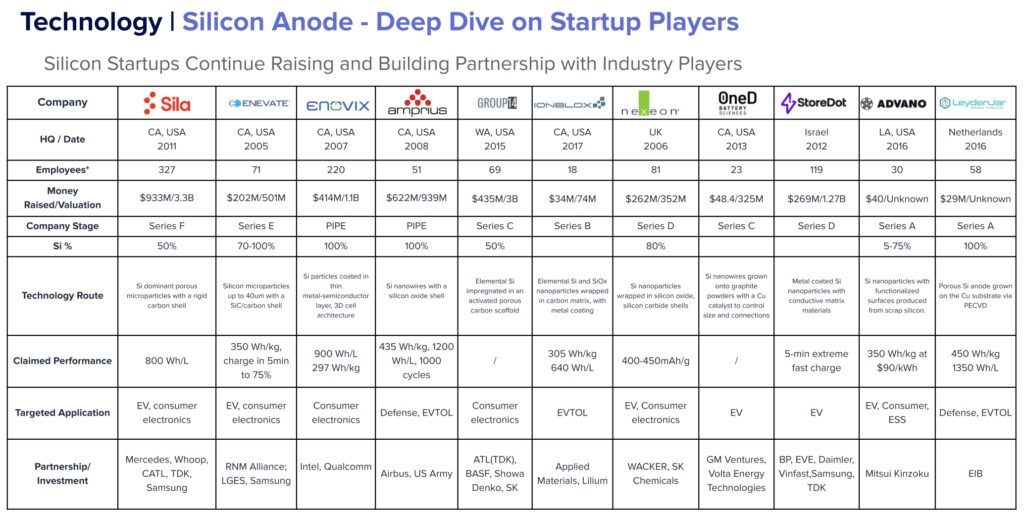

過去記事でも紹介したように、グラファイトの代替品として現在シリコン材での実用化が期待されています。

というのも、グラファイトもシリコンもEVバッテリー充電時に、スポンジのようにリチウムを吸収する特徴を持っていますが、シリコンの方が10倍の量を吸収可能で、その速度も速いことが分かっているからです。

これも、28億ドル補助金の対象企業でもあったSila Nano technologiesやGroup14がまさに取り組んでいる技術で、Sila Nanoについては2024年にワシントン州での生産開始を予定しています。

下表に示すのが、シリコン負極材の開発に取り組むスタートアッププレイヤーです。

Take Home Message

さて、いかがだったでしょうか?

既に【リチウム投資の裏側】シリーズで基本的な内容はお送りしてきたので、今回は最近の話題を振り返りながら、知識の復習やアップデートを目的として記事を書いてみました。

まず2022年を振り返り、最近のトピックスを取り上げながら2023年に留意すべき動向を確認しました。

また、LACがGMとパートナーシップを締結したことを振り返り、今後の長期投資プランは破壊的新技術の出現に気を配りながら決めるべきとのお話をしました。

そして、正極材から負極材へと議論の中心がシフトしていく可能性があり、天然/人工グラファイトやシリコン負極材の紹介をしました。

以上、最後まで読んでいただき、ありがとうございました!

今後とも仲良くしてください。いいね、RTで応援いただければ嬉しいです!

ではでは。